- 雨を降らせる機械からiPhone電脳メガネまで「自分が欲しいから作った」Mashup Awardめっちゃ楽しい12作品【鈴木まなみ】 - 2013-11-19

- スマホアプリは大手有利の時代【湯川】 - 2013-07-05

- そしてMacBook Airは僕にとっての神マシンとなった【湯川鶴章】 - 2013-06-14

[読了時間:6分]

そこで「起業家のうしろの起業家」を実践しているベンチャー・キャピタリスト、グロービス・キャピタル・パートナーズ(GCP)の高宮慎一さんに寄稿していただいた。(湯川鶴章)

グロービス・キャピタル・パートナーズ

高宮慎一

リーマン・ショックの爪痕

冷え込むIPO 市場

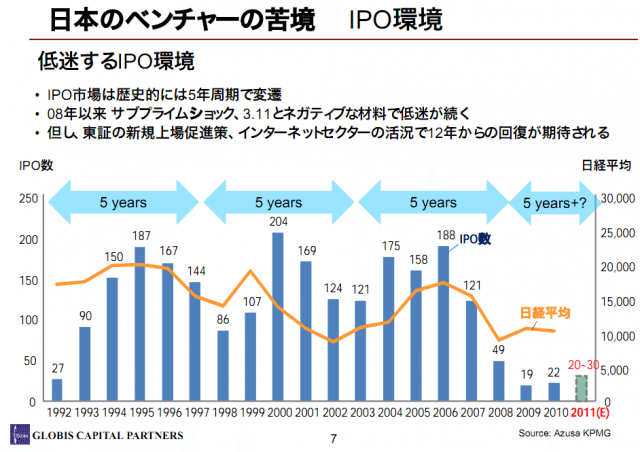

2007年の米国サブプライム・ショック、そしてその流れの中での2008年のリーマン・ショック以降、日本のベンチャー業界は大きく低迷してきた。公開市場が壊滅的な打撃を受ける中、IPOウィンドウ(上場の実現可能性)、ベンチャーの資金調達環境も無傷でいられる訳がなく、大きく冷え込んだ。

2006年、IPO数は188件と2000年のネットバブル以降最多を誇っていた。それが、2008年には49件、2009年には19件まで落ち込んだ。ベンチャーは上場という資金調達源を失い、また不況の波はベンチャーの事業そのものをも直撃した。それに伴いベンチャーに投資するベンチャー・キャピタルなどの投資家はエグジットの機会を失い、またポートフォリオ(既存の投資先群)にも大きな傷跡を残した。

ベンチャーへの資金供給不足

IPO市場が冷え込んだ結果、マクロで見るとベンチャー・キャピタルによる未上場企業への資金供給が絞られるという悪循環に陥った。日本のベンチャー・キャピタルの投資総額を見てみると、2008年には2,790億円あったものが、2010年には880億円にまで落ち込んでいる。その要因をベンチャー・キャピタルの種別ごとに解説する。

日本のベンチャー・キャピタルには大別すると2種類ある。ファンド総額として大きいのが、銀行などの金融機関を母体とする金融系と呼ばれるタイプのプレーヤー。金融系ベンチャー・キャピタルは、大きいプレーヤーで1,000億円規模のファンドを運営している。ベンチャー1社当たりの投資金額が数千万円単位と比較的小さいことが多かった。すると、結果としてベンチャーのインデックス・ファンドのような動きになり、景気低迷の影響でベンチャー業界全体の調子が悪くなると、金融系ベンチャー・キャピタルの多くのポートフォリオ(既存投資先全体)が大きく傷んでしまい、新規投資や新規ファンドの組成に苦戦した。

2つ目のタイプは、独立系と呼ばれるプレーヤー。全く親会社を持たなかったり、(金融機関以外の)事業会社に関連するベンチャー・キャピタルだ。独立系ベンチャー・キャピタルは、日本に登場してまだ日が浅いこともあり、金融系ベンチャー・キャピタルに比べると資金規模は小さく、ファンドの総額で数十億円から百億円程度のプレーヤーが多い。ファンド規模が小さいため、特定の領域に特化している場合が多く、また投資ベンチャー数が比較的少ないこともあり、投資規模が1~数億円と比較的大きくなることが多い。ただし、ファンド規模小さいことに加え、独立系ベンチャー・キャピタルの数自体が少ないこともあり、全体の資金供給量としては小さいのが現状だ。

また、最近では米国でのY Combinatorの成功を受け、シード・アクセラレーターと呼ばれるタイプのプレーヤーが活発に投資をしている。シード・アクセラレーターは、創業間もないシード期のベンチャーに数百万から数千万円前半投資をする。投資時の時価総額や投資金額のスキームが一律に決まっているケースが多く、超アーリーステージの多数のベンチャーに投資をする。シード・アクセレレーターの活発な投資は、創業間もないベンチャーを盛り上げ、日本のベンチャー業界の層を厚くすることには確実に貢献しているが、数億円の投資でベンチャーを大きく規模化させる所やベンチャー業界全体への投資総額を増やす所への貢献は、残念ながら限定的だ(と、いうよりそもそもそのような目的ではないというのが正確だろう)。

このような理由で、2008年以降日本のベンチャー企業全体が調達できた総額は限定的で、1社で数億円の桁で調達できれば大型調達として話題になっていた。しかしながら、大きく成長させる資金として十億円、場合によっては百億円の桁で資金調達ができる米国の状況とは大きくかけ離れていると言わざるを得ない。

リーマン・ショックの後遺症からの脱却

10年に1度のネット業界の盛り上がり

では、日本のベンチャー業界に暗雲が立ち込め、お先真っ暗かと言うとそうでもない。最近、長らく冷え込んだ時期を脱する兆しが見えてきた。今、ネット業界には、10年に1度ほどの変化の大波が2つも押し寄せている。変化の大波はベンチャー企業にとっては、チャンスの大波だ。

1つ目の大波は「ソーシャル」のトレンド。表面的には、Facebook、グリー、モバゲー、ミクシィなどソーシャル・ネットワーク・サービス(SNS)、Twitterなどのソーシャルメディア、そしてZyngaなどのソーシャルゲームなどのサービスが大きく業績を伸ばしている。そして、私は本質的には「ソーシャル」はインターネットのあり方を根本的に変え得る大きな流れだと考えている。インターネットの世界の覇権の歴史は、Yahoo!からGoogleへ、そしてFacebookへと移ってきた。この流れは、インターネットの世界における情報の整理のあり方の変遷に他ならない。Yahoo!の時代、ネット上での情報はYahoo!の定めたカテゴリーによって樹形図状の構造で整理された。Googleの時代は、リンク数を媒介とした(世の中一般論の)ランキングで整理された。そして、Facebookを始めとするソーシャルの時代は、ソーシャル・グラフ(友人関係)を媒介とすることで、個人にとっての関連性・重要性によって整理されようとしている。それが実現すれば、本当に興味のある・意味のある情報が取捨選択され、個人にカスタマイズされた情報提供やOne-to-Oneでのマーケティングなどが実現する可能性を秘めており、事業機会の大金脈となっている。

もう1つの大波は「モバイル」だ。特に日本のモバイル関連のサービスは、世界に類を見ない程に先を進んでいる。「ガラパゴス」と自嘲気味に揶揄されることもあるが、私はある進化の道筋を突き詰める程先に進んでいるだけだと考えている。実際2010年に世界でも最大級のインターネットのカンファレンス「Web2.0 Conference」で当時モルガン・スタンレー(現Kleiner Perkins Caufield & Byersパートナー)のカリスマ・アナリストのMary Meekerが「これからはモバイル・インターネットの時代になる。日本が10年先を行き、世界に先駆け先例をつけている」と述べてから、世界的に日本のモバイルのサービスに熱い視線が注がれている。モバイルEC、モバイルマーケティング、おサイフケータイ、かざすクーポンなど、海外の人がびっくりするようなサービスが日本では当たり前のように普及している。日本という先進的ユーザーが多い国において、実際に使われる中で育まれてきた先進的サービスやユーザ・ビヘイビアのノウハウは、日本発で世界に向けて打ち出せる大きなチャンスだ。

起業家エコシステムの発展

また起業家のエコシステムとでも呼ぶべきものも育ってきている。下のデータは弊社、グロービス・キャピタル・パートナーズの2号ファンドと3号ファンドを比較したものだ。2号ファンドの1999年9月から2003年5月まで、3号ファンドの2008年9月から2010年5月までの同じ4年間を比較してみると、まずは経験豊富な起業家の層が厚くなっているのが分かる。シリアルアントレプレナー(何度も起業を経験している人)や大企業で経営層まで行った人で起業した人が弊社投資先の経営者に占める割合が19%から52%まで大きく増えている。また、「グローバル展開を考えている」というグローバルマインドを持った起業家の数も27%から56%まで増えている。ベンチャー市場に流入してくる、または再度起業にチャレンジする人材の質は大きく向上していると言って良いだろう。

活況を呈す米国IPO市場の伝搬

米国ではネットバブルの再来を予感させるほど、ネット企業のIPOが活況を呈している。「Billion Dollar Babies」と呼ばれる10億ドルを超える大型IPOが幾つも見込まれている。2010年はGMの再生以外にBillion Dollar Babyはなく、2009年も数件あったのみ。翻って2011年は10億ドルを大きく上回るIPOが既に4件誕生している。S-1 Filing(上場申請)が既に終わっているGrouponやZyngaなどは10億ドルどころか100億ドルの桁で値段がつくものとみられ、来年こそIPOが行われるのではと期待されるFacebookにいたっては1000億ドルの桁になるのではないかとの予想もある。世界的なマクロ経済環境は予断を許さないが、米国のネット・セクターの好況ムードが、日本の市場にも波及すれば、IPOを狙う日本のベンチャー企業にとって大きなチャンスになる。

日本のベンチャー・キャピタルがすべきこと

では、日本のベンチャー・キャピタルとして、ベンチャーのエコシステムをより活性化するために、何をすべきなのだろう。私は3つあると思っている。

1つは、成長のための大型ファイナスを可能にすること。米国のベンチャー企業が数十億、場合によっては数百億円規模を調達できるのに、日本では多くの場合数億円規模しか調達できない。日本のベンチャーが米国のベンチャーに比べて劣っているという話ではなく、ベンチャー・キャピタル側の業界全体での資金供給量や1社当たりの投資額が不足しているという供給の問題が大きい。ネットの世界においてはApp StoreやFacebookなど流通のグローバル化によって、対象市場自体が真にグローバル化する中、資金供給の不足は日本のベンチャー企業にとって海外ベンチャーと戦う上で弱みになりかねない。

それを克服するためには、ベンチャー・キャピタルもリスクを取ってベンチャー1社あたりに数億~十億円規模で厚く投資すると同時に、大型のシンジケーション(ベンチャー・キャピタルが数社集まっての投資)を組んでいく必要があると考えている。個人ベースで、お金以外の面でもしっかり投資先を支援するベンチャー・キャピタリスト同士の横のつながりもできてきているので、日本でもシンジケーションでベンチャー1社に対して十億円規模の大型ファイナンスができるのではないかと考えている。

2つ目は、ベンチャー・キャピタリストが事業を起業家と一緒に創っていくということ。シリコンバレーでは良くベンチャー・キャピタリストのことを「Entrepreneurs behind the Entrepreneurs=起業家のうしろの起業家」と形容する。ベンチャー・キャピタリストが、単なる金融投資家としてベンチャー経営者に便乗するのではなく、同じ事業家として、ベンチャー経営者とともに事業を創っていくことが重要ということだ。起業家は自分の事業領域や組織について非常に深く知っている。一方で、ベンチャー・キャピタリストは、グローバルな、または業界横断的な大きなトレンドの中に身を置いているし、多くの投資先やベンチャーとの関わりを通じてベンチャー経営やファイナンスのベストプラクティスや“べからず”を広く知っている。お互いに異なる強みを持ち寄りながら、同じ事業家目線でともに事業の成長を描く。そういった関係でやっていくために、ベンチャー・キャピタル側のマインドやスキルの更なる進化が必用だ。

そして、3つ目は海外展開の支援だ。事業の視点で見ると、前述の通りネット業界においては流通及び市場が国の枠組みを超えグローバルになってきている。ベンチャーにとって本当の成長のポテンシャルは海外展開にあるし、また国内に留まることは座して海外から攻め込まれることを待つことにもなりかねない。また、資金調達の視点で見ても、もし日本の公開市場、未上場ベンチャーへの資金供給が低迷したままであるのなら、より高い時価総額がつく海外でのIPOや資金調達をするオプションもある。海外でのIPOや資金調達の支援もベンチャー・キャピタルからの大きな提供価値となりえる。その際、海外で全く売上がない事業上の必然性がない状態で、海外でのIPOや資金調達をしても大きな時価総額は望めない(またそもそも実現性が低い)。一般的には、海外での売上が全体の10-20%程度あれば、海外でのIPO、資金調達の必然性があると言える。よって、ベンチャーにとって、資金調達の視点から見ても、海外で事業を創ることは大きなアドバンテージになってくる。

シリコンバレーに殴り込みをかけ、大きな資金調達を狙い、そして米国のベンチャーと競争するのか、または日本で資金調達をしながらこれから盛り上がるアジアに先行的に展開するのか。そのようなグローバル戦略を、事業と資金調達を一体として考え、ベンチャー経営者と議論しながら、実行を支援していくのが、ベンチャー・キャピタルとしての最大の価値の出し所だと考えている。

主力産業としての依存度が高いにも関わらず伸び悩む製造業。一方で、新規産業も生まれてこない。このような閉塞感に覆われた、わが国、日本。日本の次世代を支えるような新産業を創出し、世界に羽ばたくメガベンチャーを創り出すことこそがベンチャー・キャピタルの仕事だと考えているし、私個人のミッションだと思っている。世界を目指す日本の起業家とぜひ同じ船に乗り、大きな海原に漕ぎだして行くチャレンジに取り組みたいと考えている。

著者プロフィール:高宮慎一

グロービス・キャピタル・パートナーズ(GCP) プリンシパル。コンシューマー・インターネット領域の投資を担当。投資先に対してハンズ・オンでの戦略策定、経営の仕組化、組織造り、国内外の事業開発の支援を実施。

GCP参画前は、戦略コンサルティング会社アーサー・D・リトルに て、プロジェクト・リーダーとしてITサービス企業に対する事業戦略、新規事業戦略、イノベーション戦略立案などを主導。東京大学経済学部卒(卒論特選論 文受賞)、ハーバード大学経営大学院MBA(二年次優秀賞)

担当投資先は、株式会社インディソフトウェア、キューエンタテイメント株式会社、しまうまプリントシステム株式会社、株式会社ゆめみ、株式会社ロケットスタート、株式会社アイスタイル、株式会社カヤック、ピクスタ株式会社など

Twitter: @s1kun

facebook: http://www.facebook.com/shin1